MEILLEURE ASSURANCE VIE : LES CRITERES POUR FAIRE LE BON CHOIX (Guide)

Meilleure Assurance vie | Guide

Meilleure assurance vie – l’assurance vie est le placement préféré des français. L’encours des contrats d’assurances vie a atteint fin 2022 le montant de 1842 milliards d’euros en France d’après Francetransactions.com.

Pourtant lorsque l’on regarde le rendement moyen des fonds en euros des contrats d’assurance vie, il se situait à 1.28% en 2021 (ACPR, Banque de France). Aujourd’hui, certaines assurances vie proposent des taux allant jusqu’à 2,5 voire 3% avec le fonds euros boosté. On peut légitimement se poser la question de l’intérêt de ce type de placement qui ne couvre même pas l’inflation. Est-ce que l’assurance vie est rentable ?

J’étais très négative et sceptique sur la performance des assurances vie durant plusieurs années. Et puis, j’ai découvert qu’il existait des contrats assurances vie en ligne qui permettaient de faire fructifier son argent à moindre frais avec des rendements de plus de 10%. La notion des frais est clé dans ce domaine car c’est ce qui déterminera le résultat final : gain ou perte.

Il est donc possible de réaliser des performances intéressantes à condition de bien maîtriser le sujet de l’assurance vie et de bien connaître son profil d’investisseur.

Dans ce guide, je vais vous présenter les critères qui me semblent importants pour choisir la meilleure assurance vie.

Disclaimer : ce guide reflète mon expérience et mon avis et ne constitue pas un conseil en investissement. Avant de prendre vos décisions, il est important de faire vos propres recherches. Par ailleurs, avant d’investir son argent il peut être utile de se constituer une épargne de précaution pour parer à tout imprévu comme indiqué dans l’un de mes articles.

Table des matières

Avant de sélectionner la meilleure assurance vie de son choix, je vais faire quelques rappels à connaître avant d’y placer son argent. Je vous présenterai par la suite rapidement ma stratégie sur l’une de mes meilleures assurance vie : Linxea.

J’ai essayé de simplifier au maximum pour rendre cela compréhensible par tous.

Pour ce qui est de l’avenir, il ne s’agit pas de le prévoir, mais de le rendre possible.

Antoine de Saint-Exupéry

Qu’est-ce que l’assurance vie ? Meilleure assurance vie

L’assurance vie est un contrat, une enveloppe, qui permet de placer son argent en vue de l’épargner et/ou de l’investir sur divers supports. Cet argent peut servir à financer des projets comme par exemple, avoir un complément de revenu pour la retraite ou encore pour un projet immobilier, etc..

Le souscripteur bénéficie d’avantages fiscaux au delà de 8 années de détention et la transmission est facilitée.

L’assurance vie utilise un vocabulaire parfois compliqué pour les néophytes. Voici quelques termes à connaître :

- L’arbitrage : C’est le fait de réorienter son épargne par exemple en la faisant passer (en partie) d’un fonds en euro vers des unités de compte.

- Le rachat de son assurance vie : c’est simplement le retrait de son argent. Il peut être partiel ou total.

- La conversion en rente : Après 8 années de détention, vous pouvez choisir de récupérer votre argent sous forme de rente (mensuelle, annuelle, etc.) plutôt que de retirer la totalité du capital.

- Votre profil investisseur : suite à un questionnaire, le courtier vous attribuera votre profil d’investisseur souvent lié à votre aversion au risque, à vos objectifs de performance et à l‘horizon temps de votre placement. Par exemple, chez Linxea, on distingue les profils suivants : « prudent », « équilibré », « dynamique » et « agressif ». En fonction de votre profil, le courtier vous conseillera sur une répartition à avoir entre différents supports.

- Les unités de comptes : il s’agit des supports d’investissements qui sont en dehors du fonds en euros. Le unités de compte regroupent un ensemble de supports financiers tels que les fonds obligataires, les fonds en actions, les SCPI, etc.

Il n'y a rien de moins connu que ce que tout le monde a l'air de connaître : on craint d'accuser son ignorance en s'informant.

Gustave Vapereau

Avant de m’intéresser de plus près à l‘assurance vie, j’avais une opinion négative sur cet actif du fait d’une méconnaissance totale du sujet. Le blocage venait d’idées reçues glanées ça et là sur l’assurance vie. Afin de sélectionner la meilleure assurance vie, rétablissons la vérité sur ces idées reçues. Voici donc ce qui est vrai concernant l’assurance vie :

7 Idées reçues sur l'assurance vie

- Le décès. L’assurance vie n’est PAS une assurance décès. On peut très bien ouvrir un contrat d’assurance vie pour un projet futur, pour sa retraite, pour augmenter son patrimoine ou encore pour assurer l’avenir de ses enfants. Un des avantages est qu’en effet la transmission est facilitée et est moins taxée mais l’assurance vie peut servir à d’autres fins. Elle peut donc tout à fait être utilisée pour pour soi-même.

- L’âge. Il n’y a pas besoin d’être majeur : il est possible de souscrire une assurance vie pour un enfant dès sa naissance.

- La liquidité. On peut retirer son argent à n’importe quel moment, donc même avant les 8 ans de détention conseillé. Toutefois, si l’on fait un retrait avant les 8 ans de détention, on ne profite pas de l’avantage fiscal sur les plus-values.

- Les rendements. Les rendements moyens des fonds en euros de l’assurance vie sont certes faibles, mais ce n’est pas nécessairement le cas pour les unités de comptes. Pour ces dernières, il est possible d’aller au delà de 10% de rendement. Bien entendu, il faut sélectionner les bons supports et savoir que c’est plus risqué que les fonds en euros.

- Les frais. Il est possible de trouver une assurance vie à moindre coûts à condition de connaître les supports concernés. Je vous donne ma stratégie plus loin dans cet article.

- Plafond. Il n’y a pas de montant maximum sur les assurances vie.

- Nombre de contrats. Il n’y a pas de limites de nombre de contrats à détenir par personne.

Préparer l’avenir ce n’est que fonder le présent. Il n’est jamais que du présent à mettre en ordre. À quoi bon discuter cet héritage. L’avenir, tu n’as point à le prévoir, mais à le permettre.

Antoine de Saint-Exupéry

Le fonctionnement de l’assurance vie en ligne

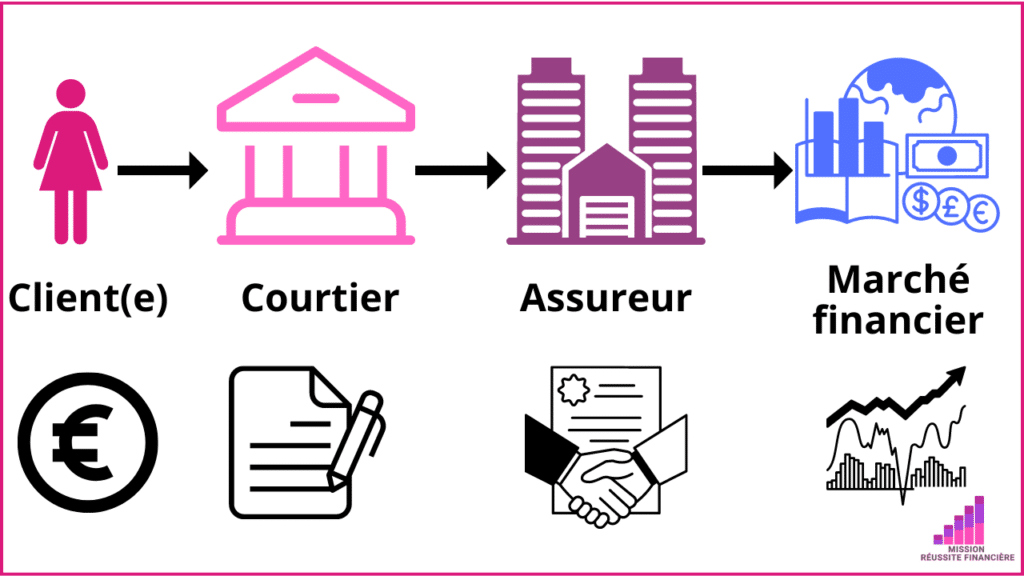

Lorsque l’on souscrit un contrat d’assurance vie, nous passons par un intermédiaire qui peut être par exemple, un courtier (ex : Linxea), une banque en ligne ou une banque physique.

Ainsi, tout comme pour le crowdfunding immobilier, le courtier est un intermédiaire qui va faire le lien entre l’assureur et nous. Voici ce que cela donne schématiquement de manière simplifiée :

Contrairement aux idées reçues, notre argent est placé chez l’assureur et non chez l’intermédiaire. Par exemple, chez Linxea Avenir 2, l’assureur est Suravenir.

Nous souscrivons auprès d’un courtier qui lui même s’adresse à un assureur. L’assureur négocie alors sur les marchés les différents fonds qu’il va nous proposer : fonds en euros, fonds obligataires, fonds actions (dont ETF), immobilier, etc.

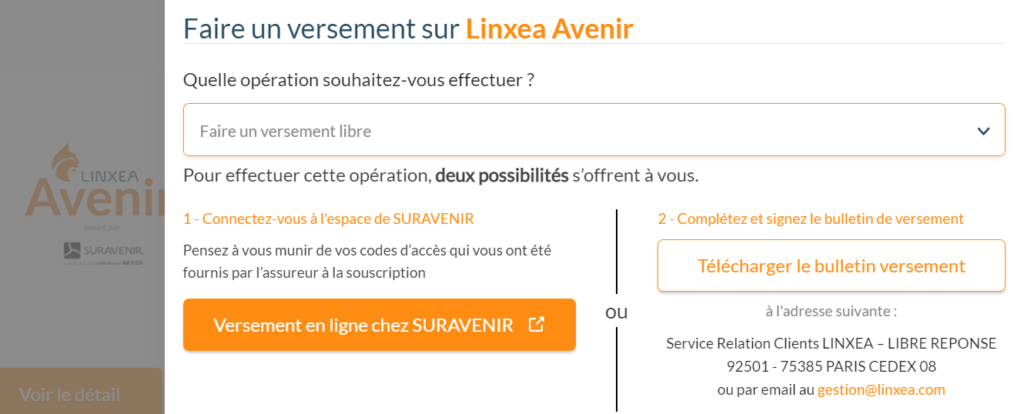

Notez bien : En gestion libre, lorsque l’on veut effectuer une opération (ex: arbitrage, rachat, etc.) nous pouvons la réaliser directement auprès de l’assureur. Voici par exemple comment ça se passe pour moi avec Linxea (je suis en gestion libre).

Je me rends sur l’opération de mon choix (ici un versement libre). Puis je me connecte à mon espace chez l’assureur (ici Suravenir) et en quelques secondes je réalise l’opération. La version papier existe encore, mais c’est plus simple et rapide de se connecter directement à son espace assureur.

La gestion libre versus la gestion pilotée

Une fois le courtier choisi, il faut décider de la manière dont nous allons gérer notre contrat d’assurance vie. Les deux cas les plus fréquents sont la gestion libre et la gestion pilotée (ou gestion sous mandat).

La gestion libre consiste à choisir soi-même les supports sur lesquels nous souhaitons investir au sein de notre assurance vie. Cela nécessite d’avoir un minimum de connaissances sur les supports. Honnêtement, ce n’est pas bien compliqué (je vous parle de ma stratégie sur Linxea Avenir 2 plus bas).

Le principal avantage de la gestion libre a trait aux frais (beaucoup) moins élevés puisque nous réalisons nous-même les opérations.

« Libre » car nous décidons nous même :

- quoi acheter (ou vendre);

- en quelle quantité (en euros ou en pourcentage);

- et à quelle moment (ex : mensuellement).

La gestion pilotée (ou sous mandat) : ici nous déléguons (contre rémunération) la gestion de notre argent à une tierce personne appelée « mandataire ». Autrement dit, c’est le mandataire qui s’occupera d’investir notre argent à notre place en fonction de notre profil. Ce n’est ni les courtiers ni les assureurs qui s’en chargent, mais une société de gestion. D’où le coût supplémentaire car plus on rajoute d’intermédiaires, plus le coût augmente.

Remarque : Certaines assurances vie en ligne proposent également un mix : une partie sous mandat et l’autre partie en gestion libre.

On oppose souvent 'gestion libre' et 'gestion pilotée' sur le côté passif de la seconde. Ce n'est plus le cas aujourd'hui puisqu'il est tout à fait possible pour les assurances vie en ligne d'automatiser ses opérations en gestion libre. Dans mon cas, ça me prend 5 minutes par an. En début d'année, je fais un arbitrage pour allouer un pourcentage plus ou moins élevé sur les supports d'investissement de MON choix. Les virements sont automatiques.

Fonds en euros et/ou unité de compte ?

Le fonds en euros est à capital garanti. Autrement dit, il n’y a pas de risque de perte en capital. La contrepartie est que le rendement est plus faible. Il faut noter que la performance du fonds en euros est indiquée nette de frais. Par exemple, pour Linxea, les rendements des fonds en euros sont affichés début 2023 à 1.80% pour le contrat Linxea Avenir 2 et 2.30% pour le contrat Linxea Spirit 2. Avec la hausse du livret A en 2023, le fonds en euros devrait logiquement augmenter.

Les unités de comptes (UC) sont beaucoup plus volatiles et le capital n’est pas garanti. Par contre, la performance est beaucoup plus élevée.

Une répartition multi-supports est possible entre fonds en euros et unité de compte.

En fonction des profils, certains courtiers recommandent de placer en fonds euros des sommes qui peuvent nous servir à court/moyen terme et le reste en unité de compte.

Les profils plus prudents chercheront à sécuriser leur épargne avec une répartition plus importante en fonds en euros. En revanche, les profils plus dynamique à la recherche de performance s’orienteront essentiellement sur les unités de compte.

La fiscalité de l’assurance vie

Il y a 2 avantages fiscaux concernant l’assurance vie : les retraits et la succession.

La fiscalité de l’assurance vie est relativement simple même s’il y a des subtilités qui peuvent laisser penser que c’est complexe. A noter que fiscalement cela devient intéressant après 8 années de détention. Bien entendu, l’imposition ne se fait que sur les gains (plus value, dividendes, intérêts).

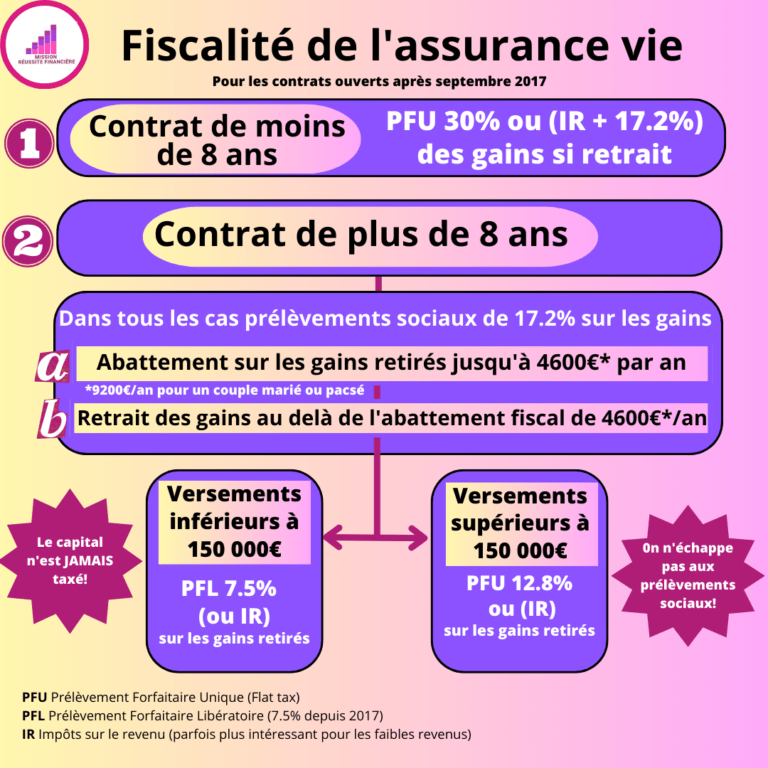

Pour simplifier, je ne parle que des contrats d’assurance-vie souscrits après septembre 2017. Voici le tableau qui récapitule les différentes situations :

Pour résumé, il y a deux cas de figure :

1) Rachat (=retrait) AVANT les 8 années de détention.

- C’est soit la flat Tax de 30% (c’est à dire 12.8% de Prélèvement Forfaitaire Unique + 17.2% de prélèvements sociaux).

- Soit, si le taux d’imposition (TMI) est inférieur à 12.8%, ce sera l’impôt sur le revenu (IR) auxquels il faut rajouter les 17.2% de prélèvements sociaux (PS).

2) Rachat APRES 8 années de détention. Pour tous : prélèvement de 17.2% sur les gains puis :

- abattement sur les gains de 4600€ par an (ou 9200€ pour les couples mariés ou pacsés). Autrement dit chaque année, nous pouvons retirer jusqu’à 4600€ de nos gains sans payer d’impôts (mais on n’échappe pas aux prélèvements sociaux de 17.2%) ! Puis au delà de 4600€ (ou 9200€) :

- Sur les versements de moins de 150 000€, imposition des gains à l’IR ou PFL (prélèvement forfaitaire libératoire) de 7.5% (les prélèvements sociaux (17.2%) ont déjà été comptabilisés). Donc le maximum d’imposition est de 24.7%.

- Sur les versements de plus de 150 000€, imposition des gains à l’IR ou PFU de 12.8%. Les prélèvements sociaux (17.2%) sont déjà déduits avant.

L’assurance vie présente également l’avantage d’être un très bon outil de transmission de son patrimoine qui échappe à l’imposition. Ainsi, il est possible de transmettre hors succession jusqu’à 152 000€ par bénéficiaire. Autrement dit, 0% de droits de succession jusqu’à 152 000€ par bénéficiaire. Et ce bénéficiaire peut être n’importe qui : enfants, fratrie, parents, amis, associations, etc. Dans tous les cas l’exonération fonctionne.

Astuce 1 – L’assurance vie au nom de ses enfants mineurs

Il est possible d’ouvrir une assurance vie au nom de ses enfants mineurs. En plaçant le capital pour les mineurs sur des trackers, ils disposeront à leur majorité d’un capital leur permettant de financer le projet de leur choix (études, projet immobilier, etc.). Pour ne pas passer par la case « donation » qui donnera lieu à une taxation, le montant placé doit être « raisonnable » (à l’appréciation du fisc). Ces versements pourront être effectués sous forme de « présents d’usage ». Autrement dit, de l’argent donné en cadeau par les parents et grands parents pour les anniversaires, pour Noël, etc…

Astuce 2 – Se prémunir d’une faillite d’un assureur

La loi Sapin II prévoit de restituer 70 000€ à chaque souscripteur en cas de faillite d’un assureur. Même si mathématiquement, cela semble compliqué, les faillites d’assureurs sont extrêmement rares en France. Mais il peut être intéressant de regarder comment nous pouvons nous protéger.

L’astuce que j’utilise consiste à ouvrir plusieurs assurances vie dont le montant ne dépassera pas 70 000€ pour chacune d’elles. Attention à bien regarder l’assureur derrière le courtier car plusieurs courtiers peuvent avoir exactement le même assureur ! (exemple d’assureurs : Generali, Suravenir, etc.).

Ce qui fait perdre de l’argent : attention aux frais !

Personne, voyant le mal, ne le choisit, mais attiré par l'appât d'un bien vers un mal plus grand que celui-ci, l'on est pris au piège.

Epicure

Je ne peux pas parler d’assurance vie sans parler de frais. C’est vraiment ici que le bat blesse. C’est ce qui m’a fait douter au départ et laissé penser que l’assurance vie était un piège qui consistait à nous attirer avec la ‘carotte’ fiscale.

Connaissez vous le détail des frais que vous payez sur votre assurance vie ? En êtes-vous sûr ? Si ce n’est pas le cas, c’est le moment de vérifier.

Car disons-le, dans un pays où la taxation est extrêmement élevée, nous avons développé une forme de traumatisme vis-à-vis des impôts.

Mais attention à ne pas être aveuglé par ce que cache la ‘carotte’ fiscale au risque de sortir perdant. Avant de chercher à optimiser sa fiscalité, il faut [selon moi] s’assurer que l’on gagne de l’argent avec le support d’investissement en question ! Sinon, relire la citation d’Epicure ci-dessus.

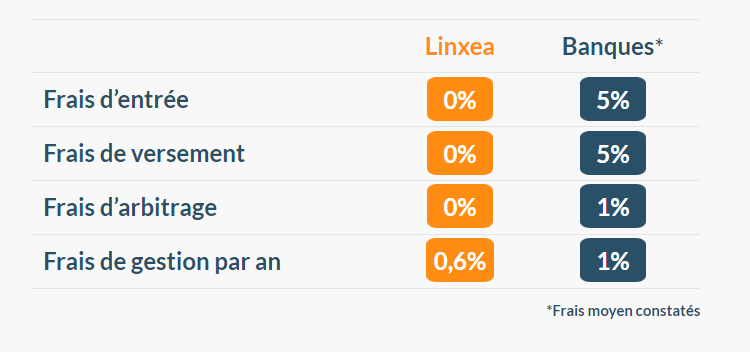

Aujourd’hui la plupart des contrats d’assurance vie en ligne proposent 0% de frais d’entrée, de versement et d’arbitrage. Mais il faut bien lire entre les lignes…

Les principaux frais sur les contrats d'assurances vie :

- frais d'entrée ;

- frais de versement ;

- frais d'arbitrage ;

- frais de gestion ;

- frais de gestion pilotée;

- Autres frais : par exemple les frais de transaction pour les ETF.

L’impact des frais sur les rendements

Prenons un exemple d’une personne qui dispose de 10 000€ et confie son argent à un intermédiaire sans faire attention aux frais. Voici les frais moyens constatés par Linxea :

C’est énorme. 10 000€ à peine déposés se transforment en 8800€! Pour arriver à son montant initial, il va falloir réaliser à minima 12% de performance…

Et ce n’est pas terminé! En plus des frais de gestion, il faut également régler des frais supplémentaires comme :

- les frais aux courtiers/banques lorsque l’on investit sur les fonds. Voici quelques exemples :

- les frais de gestion piloté (si l’on choisi cette option);

- les frais d’entrée payés au courtier sur certains fonds (ex : SCPI, SCI, trackers, etc.);

- Les fonds en question : ce sont les frais des supports d’investissement pour les émetteurs des fonds.

Quel est l’intérêt de placer son argent dans une assurance vie avec tous ces frais ?

Au vue des nombreux frais, on peut légitimement se poser la question suivante :

- quel est l’intérêt d’investir sur des ETF dans une assurance vie alors que si on le fait via un PEA, on ne paie pas les frais de gestion chaque année ?

Très bonne question. Voici ma réponse : l’objectif!

N’oublions pas que l’assurance vie est à la fois un placement et une assurance.

L’assurance-vie comme placement en cas de vie : ici nous pouvons décider de récupérer son capital (rachat total ou partiel) après les 8 années de détention. L’assurance vie est alors utilisée comme un complément de revenu. Le principal avantage est de bénéficier d’une fiscalité plus douce par rapport à d’autres actifs.

L’assurance-vie comme assurance en cas de décès : Si un décès intervient, on prévoit un capital pour ses proches. Un décès peut entraîner des frais importants et on ne veut pas mettre en difficulté financière ses proches.

Sur ce point, en France, les frais de succession sont très taxés. Même s’il existe des façons d’optimiser la fiscalité de la transmission pour l’immobilier (ex : SCI), il y aura nécessairement des taxes à payer sur les autres actifs. L’assurance-vie peut alors être vue comme un moyen de payer les frais de succession sur les autres actifs (ex : CTO, PEA, etc.).

Bien entendu, il peut y avoir d’autres objectifs en fonction de la situation de chacun.

Les avantages et inconvénients de l’assurance vie en ligne

Placer son argent dans une assurance vie présente pas mal d’avantages. Il y a également des inconvénients.

Partager l’article

Assurance vie Avantages

- Fiscalité avantageuse lors du rachat après 8 années de détention

- Possibilité de choisir son bénéficiaire (ou plusieurs)

- transmission facilitée grâce à une fiscalité avantageuse

- « Couteau Suisse » de l’épargne : beaucoup de supports d’investissements (obligations, Etf, Immobilier, SCPI, titres vifs, etc.)

- Il est possible de faire de bonnes performances

- Fiscalité à la sortie (sauf fonds en euros)

Assurance vie Inconvénients

- Attention aux frais trop nombreux et trop élevé de certaines assurances vie.

- Epargne non liquide : même si l’on peut retirer son argent avant la période des 8 ans, le faire nous ‘pénalise’ sur le plan fiscal (sur les gains).

- complexité des types de supports d’investissement pour les non connaisseurs

Conclusion : quels critères pour trouver la meilleure assurance vie?

Pour conclure mes critères de choix pour trouver la meilleure assurance vie sont les suivants :

- Un courtier agréé, indépendant, et spécialiste de l’assurance-vie;

- la transparence sur les frais;

- un minimum de frais de gestion en gestion libre (<0.7%) et en gestion pilotée (<1.8%);

- Pas de frais d’entrée, de versement et d’arbitrage;

- Un bon fonds en euros >2% ;

- une grande diversité de supports proposés surtout en ETF;

- Un contrat accessible avec un petit capital de départ;

- La simplicité pour gérer ses opérations;

- Un service client joignable.

Quel est votre avis sur l’assurance vie ? Venez partager en commentaire avec la communauté.

Linxea est un courtier en ligne spécialisé en assurance-vie et autres types de placements. L’entreprise existe depuis plus de 20 ans avec 2,6 milliards d’actifs confiés. Linxea figure parmi les leaders de l’épargne en ligne pour les particuliers.

Linxea figure parmi les meilleures assurances vie. Voici les principaux avantages de Linxea :

- des frais de gestion parmi les plus bas du marché

- Une grande diversité de supports de placements

- Un bon rendement du fonds en euros

- Ouverture à partir de 100€ de dépôt

- versement à partir de 25€

- Un courtier historique indépendant

- en fonction des périodes des offres de bienvenue jusqu’à 150€. Aller sur le site Linxea.

DISCLAIMER AFFILIATION/PARRAINAGE

Certains liens sont des liens d’affiliation ou de parrainage. Je présente uniquement des entreprises avec lesquelles j’ai déjà de l’expérience. Si vous utilisez ces liens pour vous inscrire sur une plateforme, je peux recevoir une petite commission sans coût supplémentaire pour vous. Je ne vends pas de formation et vous partage toutes mes connaissances sur le sujet gratuitement. En utilisant un de mes liens vous permettez de soutenir mon blog, ce qui m’encourage à faire plus de contenu.

MENTIONS LEGALES

Toutes les informations disponibles sur ce blog sont le reflet et le récit de l’expérience de son auteure et ne sont en aucun cas des conseils d’achats, d’investissements ou des recommandations au sens de l’AMF. Le lecteur reste entièrement responsable de ses décisions d’investissement. L’auteure du blog ne saurait être tenue responsable d’éventuelles pertes financières. Il appartient à chacun de vérifier et compléter par ses soins les informations en faisant ses propres recherches. Les informations peuvent ne pas être actualisées.

Une réponse