Ma mission réussite financière : Investir pour générer des revenus récurrents et atteindre la liberté financière

Bonjour,

Moi c’est Kay, je suis maman investisseuse.

J’ai crée le blog mission réussite financière pour vous raconter mon aventure vers la liberté financière. Je me suis passionnée pour ce sujet il y a quelques années. Investir son argent est un sujet très peu connu des français et surtout des femmes : d’où mon idée d’en parler pour montrer que c’est possible.

Je partage dans mon blog mes connaissances et mon expérience dans le domaine de l’argent. Je cherche à investir pour générer des revenus en complément de mon salaire (revenus passifs ou semi passifs). Ces revenus me permettront d’atteindre la liberté financière lorsqu’ils auront largement dépassé mon salaire. C’est ça ma mission réussite financière.

Mon parcours avec les finances personnelles

En 2015, j’ai acheté (toute seule) ma résidence principale. Je me suis mise en tête de la rembourser par anticipation le plus rapidement possible.

A l’époque, en plus de mon salaire, j’ai fais un maximum d’heures supplémentaires et j’ai travaillé à côté à temps partiel dans un second job (que j’ai arrêté depuis). Résultat : j’ai remboursé ma résidence principale en moins de 5 ans.

Je ne sais pas si c’est une caractéristique féminine, mais je suis une obsédée de la sécurité financière et je veux pouvoir me sentir en mode « sérénité financière ». C’est pourquoi, lorsque j’ai quelque chose en tête, je me donne les moyens pour y arriver même si je ne sais pas comment au départ. Et ça marche.

Désormais, je n’ai plus de loyer à vie. Ceci me permet d’investir une grande partie de mon salaire et du cash flow de mes investissements locatifs.

Dans l’ordre, voici mon parcours d’investisseuse :

- Immobilier physique ;

- Bourse (PEA, PEA-PME, CTO) ;

- Financement participatif :

- Assurances vie

L’immobilier locatif (5 biens) a été financé à 110% auprès de la banque c’est-à-dire sans aucun apport.

Ma stratégie d’investissement consiste à investir sur un pilier à la fois. Une fois que je l’ai bien maîtrisé, j’investis dans un autre et ainsi de suite. A mon avis, la diversification est importante, mais elle doit se faire pilier après pilier pour éviter de s’éparpiller. Ce qui permet d’avoir des résultats tangibles.

Ma mission réussite financière : générer des revenus passifs

Je ne cherche pas à devenir riche ni à quitter mon travail (pour le moment). Mais surtout, je ne veux pas dépendre de l’Etat pour ma retraite, ni d’un patron pour un salaire ni d’un conjoint pour m’entretenir.

J’investis pour avoir de l’autonomie financière et par conséquent, pour avoir le CHOIX dans plusieurs domaines de la vie.

C’est pourquoi ma stratégie est d’investir pour me générer des revenus passifs ou semi-passifs sous forme de :

- Cash flow de mes investissements immobiliers (loyers – charges) ;

- Dividendes de mes investissements en bourse (actions à dividendes) ;

- Intérêts de mes prêts en financement participatif (crowdfunding immobilier et crowdlending).

Cette liste revenus passifs correspond à la stratégie qui fonctionne pour moi car elle est en accord avec mon profil d’investisseuse. C’est pourquoi nous parlons de finances personnelles. Par contre, elle peut en aider certains à approfondir le sujet des finances personnelles.

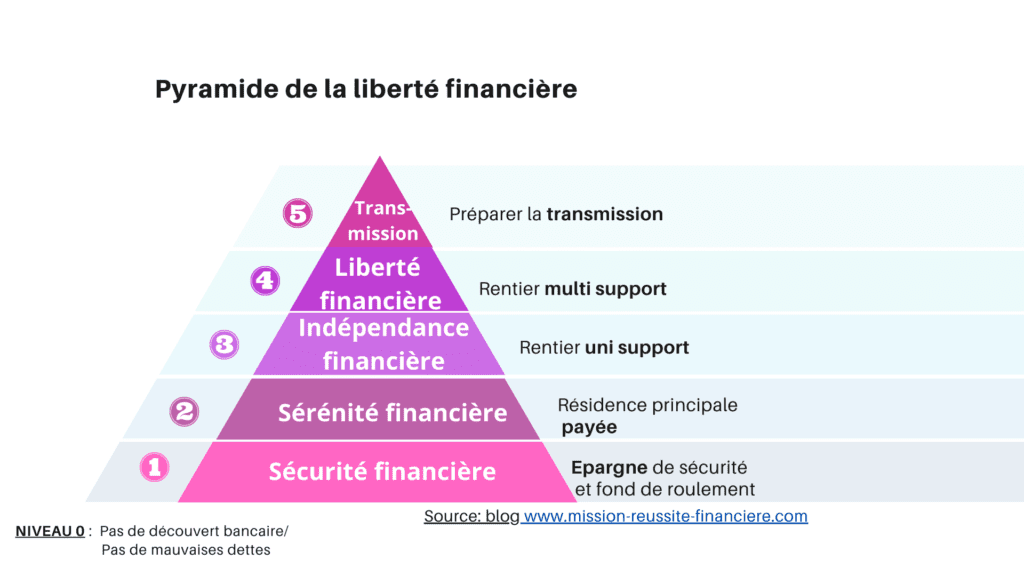

Structure de mon patrimoine pour atteindre la liberté financière

Voici comment j’ai organisé mon patrimoine financier et immobilier pour atteindre la liberté financière :

- La sécurité financière :

- L’épargne de précaution : 6 mois de dépenses sur livrets classiques (au cas où).

- Le fond de roulement : dépenses prévues dans l’année à venir sur livret (anniversaires, taxes foncières, etc.)

- Locataire ou propriétaire (à crédit)

- La sérénité financière :

- La résidence principale payée (j’aurai toujours un toit sur la tête)

- L’indépendance financière :

- Un support d’investissement couvre toutes mes dépenses

- Ou bien : ensemble, les loyers, les dividendes et les intérêts couvrent toutes mes dépenses (équilibre financier)

- La liberté financière :

- Les loyers couvrent toutes mes dépenses et,

- Les dividendes couvrent toutes mes dépenses et,

- Les intérêts du financement participatif couvrent toutes mes dépenses.

- La transmission :

- Immobilier 100% remboursé

- Assurances vies 100% Etf

- Préparer la transmission de tous les actifs financiers.

- Transmettre mon savoir (blog)

Pour le moment, je me dirige vers la phase 4. Il me reste encore pas mal de chemin mais j’adore le voyage !

Bienvenue!

DISCLAIMER

Le blog mission réussite financière correspond à mon expérience personnelle. Toutes les informations disponibles sur ce blog sont le reflet et le récit ma propre expérience. Il ne s’agit en aucun cas de conseils d’investissement, d’achat ou de recommandation sur quelque support qu’il soit au sens de l’AMF. Je ne suis pas conseillère en gestion de patrimoine. Avant d’investir votre argent, il est essentiel de faire vos propres recherches et de prendre vos décisions en connaissance de cause. Les informations peuvent ne pas être actualisées.

Quelques précautions utiles que je m’impose également : avoir une réserve d’argent de plusieurs mois de dépenses et ne pas investir l’argent qui sert à payer les charges obligatoires, être conscient(e) qu’investir comporte des risques de perte en capital et d’illiquidité.

Certains liens dans les articles du blog sont des parrainages ou affiliations : si vous passer par mon lien, nous pouvons parfois toucher chacun une petite commission sans coût supplémentaire pour vous. Je ne vends pas de formation et vous partage toutes mes connaissances sur le sujet gratuitement. Utiliser un de mes liens permet de soutenir mon blog et m’encourage à faire plus de contenu.

A l'ÉCOLE, j'étais première de la classe. Dans la SOCIÉTE, je suis devenue classe moyenne. Dans mon TRAVAIL, avec mon salaire je suis dans les derniers de la classe. A la RETRAITE, je toucherai au mieux la moitié de mon salaire de dernière de la classe. #jereprendsmesfinancesenmain

Kay